“LAS PÓLIZAS DE SALUD HAN SIDO EL RAMO QUE MÁS HA CRECIDO EN TODO EL AÑO CON 23%”.

Gustavo Morales, presidente de Fasecolda, habló sobre el crecimiento que ha tenido el sector asegurador, y lo que se espera de la convención aseguradora.

Creado el 20/10/2025

El sector asegurador colombiano atraviesa un año de crecimiento moderado en medio de un panorama económico retador. Con un aumento de 8% en primas emitidas y un pago de siniestros que supera los $15 billones, la industria muestra solidez y se prepara para cerrar el año con una expansión cercana a 10%.

El presidente de Fasecolda, Gustavo Morales, analizó el desempeño del sector, los ramos que más crecen, los retos de la regulación prudencial y el potencial de los seguros paramétricos para proteger a más colombianos. Además, dio una antesala de lo que será el Congreso Internacional de Seguros el próximo 23, 24 y 25 de septiembre en Cartagena.

¿Cuál es el balance del sector a julio?

Las cifras más cercanas que tenemos son las consolidadas a julio. En primas emitidas, hemos colocado en los 35 ramos de seguros del país cerca de $33,9 billones, lo que representa un crecimiento del 8% frente al mismo periodo de 2024. En la otra cara de la moneda, que es el pago de siniestros, hemos cubierto $15,3 billones, con un crecimiento del 6%. En términos de utilidades, estamos en niveles cercanos al 8% sobre los ingresos. No nos podemos quejar.

¿Qué ramos han crecido más este año?

El ramo que más está creciendo es el de seguros de salud, con 23%. Eso no era común en el pasado. Creemos que responde a dos fenómenos: la incertidumbre frente al sistema público de salud y una mejora en la cultura del seguro. También están creciendo los seguros de vida individual, al 11%, lo que es una señal de que las familias están priorizando la protección.

¿Se están asegurando más?

El dato para medir eso es la penetración de los seguros, que corresponde al porcentaje del PIB que se destina a primas. En países de la Ocde, el promedio es 8,7%, mientras que en Colombia está en 3,3%, ligeramente por encima del 3,2% que teníamos hace un año. Es un aumento pequeño, pero es una tendencia positiva.

Hace diez años estábamos en 2,3%. Aumentar la penetración es la gran prioridad de Fasecolda, porque es la mejor forma de proteger a las poblaciones más vulnerables.

¿Con cuánto esperan cerrar el año?

Si a julio llevamos $33 billones y crecimos 8%, esperamos cerrar el año con primas entre $56 y $57 billones, si la economía mantiene el ritmo de crecimiento que estamos viendo.

¿Cómo se comportan los seguros frente al ciclo económico?

Cuando la economía crece, aumentan seguros como los de propiedad e ingeniería, porque hay más inversión en infraestructura y maquinaria. Pero cuando se desacelera, crecen otros ramos, como los de cumplimiento contractual, por el nerviosismo de las contrapartes. También tienden a subir los seguros de hurto.

Hay un creciente interés por los seguros paramétricos. ¿De qué se trata?

Son seguros que pagan no cuando se verifica el daño, sino cuando ocurre un indicador previamente definido, como un nivel de huracán o de lluvia. Son muy útiles en riesgos catastróficos, ya que mide el daño que se llevado a cabo. Más del 70% de las pólizas del ramo agropecuario ya son paramétricas. Además, desde 2023 esta modalidad puede aplicarse en otros ramos, lo que está atrayendo el interés de entidades territoriales y empresas.

¿Cuáles son hoy los principales retos del sector?

Primero, la implementación de la nueva regulación prudencial, que garantiza que las compañías de seguros tengan buenas reservas y solidez financiera. Es un trabajo técnico exigente que requiere ajustes en sistemas, contabilidad y reservas. Segundo, aumentar la penetración de seguros en poblaciones vulnerables. Estamos trabajando en proyectos con el Pnud y Banca de Oportunidades para lograrlo. Además tenemos nuevos productos de nuestros afiliados, como lo son los seguros para tenderos, para turismo rural y demás.

¿Cómo afectan al sector factores como inflación y tasas de interés?

Fasecolda tiene una posición conservadora frente a la reducción de tasas. Creemos que el principal riesgo para las poblaciones vulnerables es la inflación, y aunque ha bajado del 13% a poco más del 5%, aún no se ha alcanzado la meta del Banco de la República. Pedimos que las reducciones de tasas sean graduales.

¿Qué será lo que viene para el Congreso asegurador?

Este es el momento del año en que todo el sector latinoamericano se encuentra. El énfasis será que el sector tendrá una mejor manera de proteger mejor a las empresas y personas.

0 Comentarios

También te pueden interesar...

-

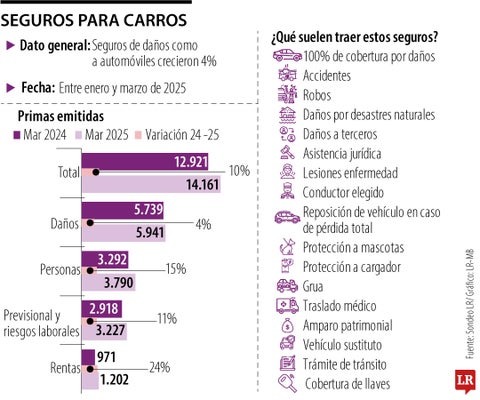

ASÍ ESTÁ LA OFERTA DE PÓLIZAS DE SEGUROS PARA CUBRIRSE DE INCIDENTES CON EL VEHÍCULO.

ASÍ ESTÁ LA OFERTA DE PÓLIZAS DE SEGUROS PARA CUBRIRSE DE INCIDENTES CON EL VEHÍCULO. -

PARA VIVIENDA NUEVA, ENTRA EN VIGENCIA OBLIGATORIA EL SEGURO DECENAL EN TODO EL PAÍS.

PARA VIVIENDA NUEVA, ENTRA EN VIGENCIA OBLIGATORIA EL SEGURO DECENAL EN TODO EL PAÍS. -

¿QUIERE COMPRAR UN SEGURO EN LÍNEA?, SIGA ESTOS CONSEJOS PARA HACERLO DE FORMA SEGURA Y EVITAR FRAUDES.

¿QUIERE COMPRAR UN SEGURO EN LÍNEA?, SIGA ESTOS CONSEJOS PARA HACERLO DE FORMA SEGURA Y EVITAR FRAUDES. -

¿CÓMO ES QUE ASEGURAR SU CARRO EN TIEMPOS DE CRISIS PROTEGE SU ECONOMÍA PERSONAL?.

¿CÓMO ES QUE ASEGURAR SU CARRO EN TIEMPOS DE CRISIS PROTEGE SU ECONOMÍA PERSONAL?.